Kreditni novac

“Velika je greška misliti da postojeći sistem razmene može opstati. Do sloma će sigurno doći jer sadašnji sistem u sebi nosi klicu svog sopstvenog uništenja.”

Ludvig fon Mizes

Moderno bankarstvo

Kada govorimo o bankama i bankarstvu, prvi problem sa kojim se suočavamo je problem značenja reči banka jer bankarstvo obuhvata mnogo različitih aktivnosti. Međutim, ovde nećemo govoriti o svim bankarskim aktivnostima, već samo o jednoj aktivnosti o kojoj naša “elita” nikada ne govori.

Odmah na početku možemo reći da ako banka klijentima pozajmljuje svoj novac ili novac od štednih uloga, onda u takvom načinu poslovanja nema ničeg spornog. Ako znamo šta je novac, onda znamo da novac mora imati svoju cenu u obliku kamate, a za kreditne transakcije Mizes kaže da su one “razmena sadašnjih proizvoda za buduće proizvode”. 1

Kada se dve strane dogovore oko detalja kreditne transakcije onda, sa monetarne strane posmatrano, u toj transakciji nema ničeg spornog jer se ukupna količina novca ne menja. Dakle, ta bankarska aktivnost nije problem, ali je zato problem kada banke odobravaju kredite na osnovu novca koji u banke nije položen kao štednja, već samo kao “depozit po viđenju”, tj. tako da klijent svoj deponovani novac može podići kad god to poželi.

Da bismo što bolje shvatili o čemu se tu radi, najbolje je da to pogledamo na primeru skladišnog poslovanja koji je često koristio Mizes.

Ako vlasnik neke robe deponuje svoju robu u skladište, onda on za tu svoju robu dobije odgovarajuću potvrdu. Izdata potvrda znači da se vlasnik skladišta obavezao da donosiocu potvrde preda deponovanu robu, i to – svu deponovanu robu, i u bilo koje vreme. Ovde moramo dodati i to da svaki pošteni vlasnik skladišta mora biti spreman da ispuni sve ugovorene obaveze, i to ne samo prema nekim klijentima — već za sve klijente u isto vreme. Takav način poslovanja, tj. jedini mogući način poštenog poslovanja, mogli bismo nazvati: “skladišno poslovanje zasnovano na stopostotnom robnom pokriću”.

Tako bi moralo biti i u bankarstvu, ali nije. Kada klijent deponuje svoj novac u banku sa uverenjem da banka posluje po istom principu kao i skladište, tj. da je njegov deponovani novac na sigurnom mestu i da ga može podići kad god to poželi, on je tada obmanut i od strane banke i od strane države jer banke ne posluju po skladišnom principu. Moderna država i moderno bankarstvo dozvoljavaju bankama da deponovani novac pozajme trećem licu, što znači da od tog momenta banke ne mogu da ispune svoju obavezu zamene izdatih potvrda (IOU) za novac, tj. ne bi mogle da ispune sve svoje obaveze u isto vreme. Drugim rečima rečeno, kada banka deponovani novac pozajmi trećem licu, ona od tog trenutka postaje nesolventna banka.

Upravo je zbog toga Mizes insistirao na tome da je “novac roba, a ne obećanje o plaćanju u budućnosti”, jer se to obećanje nikada ne može ispuniti za sve u isto vreme.

Novčani supstituti

Nema mnogo smisla govoriti o tome šta o novčanim supstitutima kaže moderna ekonomska “nauka”, ali primera radi, navešćemo jedno tumačanje koje se, sa manjim ili većim razlikama, kod nas često može čuti. Za novčane supstitute (surogate) se kaže da su oni:

“Zamena za novac kao sredstvo prometa i plaćanja; da se upotreba supstituta temelji na odobrenom kreditu, novčanom depozitu ili na uplati odgovarajuće svote za njihovu kupovinu. Zatim, da su novčani supstituti, u širem smislu, hartije od vrednosti koje se dobrovoljno ili silom zakonskih propisa primaju na ime izmirenja obaveze. I na kraju, saznajemo i to da pravi novčani supstituti ne zavise od pokrića, nego imaju fiktivno pokriće u obliku kredita.”

Prava ekonomija, tj. Mizesova ekonomija, u vezi novčanih supstituta kaže nešto sasvim drugo: ako dužnik, država ili banka, kao pokriće za sve izdate novčane supstitute, kao 100%-nu rezervu drži novac — onda takve novčane supstitute sa punim pravom možemo nazvati novčanim potvrdama jer su one zaista isplative na zahtev i sigurne. Dakle, tu se ne radi o obećanju da će se novac isplatiti u budućnosti, već o obećanju da će se novac, na zahtev, isplatiti odmah. To je obećanje koje se može ispuniti odmah i u svim slučajevima, jer se novac nalazi u rezervi, spreman da se obaveze ispune istoga dana. Za svaku izdatu novčanu potvrdu odgovarajuća količina novca bi morala biti povučena iz opticaja, a bilo kakva promena u pogledu količine novčanih potvrda ne bi smela da utiče na ponudu novca. Dakle, novčane potvrde ne bi smele da utiču niti na ponudu novca, niti na kupovnu moć novca.

Mizes pravi jasnu razliku između potvrda za novac (pravih novčanih supstituta) i kreditnog novca, jer kreditni novac ne može u isto vreme biti isplativ na zahtev i siguran. Za razliku od novčanih supstituta, kreditni novac je novac koji nije 100%-no pokriven rezervama u standardnom novcu, a za tu nepokrivenu razliku – Mizes je koristio termin “fiduciary media”.

Dakle, sasvim je jasno da je kreditni novac sastavljan od dva dela, dela pokrivenog standarnim novcem i nepokrivenog dela, i kao takav može postojati samo dok vlasnici depozita veruju da će im deponovani novac u potpunosti biti isplaćen kada to budu zatražili. Veliki problem je u tome što je u praksi nemoguće razlikovati ta dva dela, što znači da ne možemo znati u kojoj je meri naš “novac” pokriven standardnim novcem.

Naravno, sasvim je jasno da se izdavanjem potvrda bez pokrića na veštački način povećavaju bankarski fondovi za pozajmice, tj. bankama je omogućeno da putem kredita plasiraju novac koji realno ne postoji. Isto tako, sasvim je jasno da se na taj način veštački povećava ponuda novca, kao i to da se kupovna moć novca smanjuje.

Ako znamo sve ovo, onda možemo postaviti sledeće pitanje: da li to znači da je država svojim zakonodavstvom izjednačila novac i potvrde bez pokrića?

Mizes je i tu sasvim jasan i kaže da u sadašnjem sistemu svi oni kojima je novac potreban — bez obzira da li taj novac nameravaju da pozajme drugom ili da njime nešto kupe ili da otplate dug ili da plate porez – nisu u obavezi da svoje potvrde prvo pretvore u novac, već te potvrde mogu koristiti direktno. Samim tim, ako je svima omogućeno da novčane supstitute koriste kao da su novac, tj. ako novčani supstituti deluju kao novac i ne predstavljaju budući novac već sadašnji novac – onda oni, praktično, i jesu novac. Na taj način potvrde bez pokrića povećavaju novčanu masu, utiču na kupovnu moć novca, a sve to zajedno znači da je država bankama dala pravo na emisiju novca.

Sa tim u vezi Thorsten Polleit kaže:

“U današnjem svetu, u svetu novca bez pokrića, novac se najvećim delom kreira putem bankarskih kredita. Kad god banke nekome pozajme novac, bilo potrošačima, firmama ili nekoj državnoj ustanovi – one tada emituju novi novac.”

Delimične bankarske rezerve

Ako znamo šta u ekonomskom smislu znači reč novac, 2 tj. da je svaka monetarna ekspanzija samo obično falsifikovanje novca, onda je sasvim jasno da je i kreditni novac ništa drugo do falsifikovani novac. Banke kreiraju novac ni iz čega, a sve na osnovu mehanizma pod nazivom “delimične bankarske rezerve” (fractional reserve banking), iz čijeg se naziva sasvim jasno može videti da su bankarski depoziti pokriveni samo sa malim delom gotovine u odnosu na ono što su banke obećale svojim klijentima.

Da bismo što bolje razumeli o čemu se tu radi, poslužićemo se Rodbardovim pojednostavljenim primerom u sistemu delimičnih bankarskih rezervi od 10%. 3

Bankarski ekspert osnuje svoju banku pod nazivom “RBanka”, sa osnivačkim kapitalom od milion evra, a onda RBanka klijentima pozajmi 10 miliona evra. Plan se sastoji u tome da ako RBanka kredite plasira po kamatnoj stopi od 10%, onda to znači da za godinu dana vlasnik RBanke iz profita vrati sav uloženi novac, a sve posle toga je čista zarada.

Naravno, odmah možemo postaviti pitanje: Kako je to moguće? Kako RBanka može pozajmljivati novac koji nema?

Ovo pitanje bi imalo smisla postaviti u jednom pravom ekonomskom sistemu, ali ne i u današnjoj modernoj ekonomiji zasnovanoj na inflacionističkom čarobnom štapiću.

Kada klijent-privrednik dođe u RBanku i zatraži kredit od 10 miliona evra, RBanka mu izda ček na 10 miliona evra. Naravno, to ne mora biti samo ček, već bilo koja druga zakonom predviđena i dozvoljena potvrda (IOU). Ako država, primera radi, dozvoli bankama da posluju sa bankarskom rezervom od 10%, kao i to da se potvrde RBanke mogu koristiti na isti način kao i standarni novac, onda je sve legalno i “društveno korisno” jer je klijent-privrednik na taj način dobio “jeftin kredit”.

Usput možemo dati i uputstvo za identifikovanje političara i eksperata prevaranata. Da bi se novac nekome mogao pozajmiti, prvo je potrebno da se novac uštedi, a onda je jasno da taj ušteđeni novac (odricanje od sadašnje potrošnje zarad veće buduće potrošnje), kao i svaka druga roba — mora imati svoju cenu. Dakle, ne postoji tako nešto kao jeftin kredit, a kada političari ili ekonomisti kažu da su privredi potrebni jeftini krediti — onda na osnovu toga odmah možemo zaključiti da se radi o kejnzijanskim prevarantima koji se zalažu za emisiju novog novca bez pokrića.

Naravno, istoga trenutka kada je RBanka odobrila kredit — novčana masa se povećala, kupovna moć novca je smanjena, inflaciona spirala je pokrenuta, pogrešna alokacija resursa je neminovna, kriza je neizbežna, ali sve to nije bankarska briga jer se ceo proces emitovanja lažnog novca odvija uz znanje i punu saglasnost državnih vlasti.

Frakciono bankarstvo u odsustvu centrane banke

Ako bi prethodni model pokušali da primenimo u sistemu bez državne intervencije i bez centralne banke, onda bi se prvo postavilo pitanje: da li bi klijent-privrednik pristao da primi ček RBanke bez pokrića? Ili, čak i da RBanka uspe da ubedi klijenta da prihvati ček bez pokrića, šta bi on mogao da uradi sa njime? Zašto bi bilo ko pristao da svoju robu da za neku sumnjivu potvrdu koju je izdala RBanka?

Šta predstavlja ček RBanke? Ništa drugo do — obećanje da će RBanka donosiocu potvrde isplatiti 10 miliona evra; novac koji ona nema. Možemo zamisliti idealnu situaciju za RBanku i pretpostaviti da ostali tržišni učesnici imaju poverenje u tu potvrdu i da od RBanke neće zatražiti da im ona odmah isplati obećani novac. Međutim, pre ili kasnije ta potvrda mora doći u neku drugu banku, recimo “SBanku”, a ta banka neće biti oduševljena time da kod sebe ima potvrdu o dugu neke druge banke, već će poželeti da gradi svoj sopstveni falsifikatorski piramidalni sistem, što znači da će SBanka od RBanke zatražiti da ispuni svoje obećanje, tj. vratiće joj njenu potvrdu o dugu i od nje zatražiti da im isplati 10 miliona evra u gotovini.

Šta se tada događa? Događa se ono što se mora dogoditi – RBanka je bankrot. RBanke više nema, a vlasnik banke odgovara za učinjeno krivično delo.

Dakle, u odsustvu državnog intervencionizma, tj. u uslovima nenerušenog tržišta, svi tržišni učesnici budno prate sve ono što se oko njih dešava, što znači da bi se svaki pokušaj falsifikatorske prevare otkrio u ranoj fazi, tj. da posledice prevare nikada ne bi mogle izazvati krizu većih razmera.

Naravno, banke bi mogle da formiraju kartele kako bi se međusobno ispomagale u izgradnji piramidalnog sistema, ali, kako to kaže Rodbard:

“U odsustvu državnog intervencionizma ni bankarski karteli ne bi mogli mnogo da postignu. Karteli funkcionišu dobro samo dok iza sebe imaju državu koja svojim intervencionizmom sprečava tržišno poslovanje i stvaranje konkurencije.”

Emisija novca

Za trenutak zamislite da imate mogućnost neograničene emisije novca. Možete kupiti sve što poželite, možete finansirati projekte koje god poželite, možete potkupiti koga kod poželite itd. Dakle, sasvim je jasno da se tu radi o ogromnoj moći kojoj je teško odoleti.

Međutim, iako biste imali ogromnu moć, ipak biste morali paziti da ne preterate sa emisijom novca i to iz sledećeg razloga: ako narod vidi šta vi stvarno radite i ako shvati da zbog vašeg nekontrolisanog štampanja novca vi svakoga dana postajete sve bogatiji, a oni sve siromašniji – lako se može desiti da se narod pobuni protiv vas i ograniči vam moć štampanja novca ili, što je još gore – može vam potpuno oduzeti tu moć.

Naravno, vi možete smanjiti emisiju novog novca, ali postoje i mnogo elegantniji načini za rešavanje tog problema. Umesto smanjenja emisije novca, mnogo “pametnije” je osmisliti način koji bi zamaglio celu stvar, tako da vi i dalje možete nastaviti sa emisijom novca, a da prosečan građanin nikako ne može shvatiti šta se tu stvarno dešava, niti kasniju neminovnu ekonomsku krizu dovesti u vezu sa vama. Vi možete proces emisije podeliti na nekoliko delova, razmestiti ga na nekoliko mesta, dodatno ga prikriti komplikovanim propisima i besmislenom terminologijom i na taj način stvoriti perfektnu dimnu zavesu koja bi sistem nove emisije novca učinila nevidljivim i nerazumljivim za ogromnu većinu građana.

Ne biste se smeli zadovoljiti samo sa time, već je potrebno da čitav sistem prilagodite svojim potrebama. Potrebno je da uvedete državno obrazovanje i da onda takav “obrazovni sistem” koristite za vaše ciljeve tako što će se svima, od osnovne škole pa sve do fakulteta, neprekidno u svest ubacivati totalitarne marksističko-kejnzijanske ideje. Svi se moraju “ukalupiti” i nikakva kreativnost ne sme biti dozvoljena. Morate se postarati da se obrazuju “intelektualci” koji će biti usko usmereni, tako da niko od njih ne može sistem sagledati u celini. Političari i sredstva javnog dezinformisanja moraju beskonačno spinovati, tj. mogu govoriti o svemu i svačemu, ali nikada ne smeju govoriti o emisiji novca.

Kada se obraćate javnosti i govorite o kamatnim stopama, veoma je bitno da uvek iznova ponavljate da su jeftini krediti društveno korisni, ali na takav način da narodu ne padne na pamet da pita otkud stvarno dolazi taj novi novac. Recite da su niske kamatne stope uslov za pokretanje privrede i veću zaposlenost, a poželjno je i da koristite metafore da su jeftini krediti: “zamajac razvoja”, “pokretačka snaga”, “generator napretka” i tome slično.

Sve to mora delovati naučno, tako da morate angažovati “ugledne ekonomiste” koji će sve to povezati sa nekom teorijom, a kejnzijanizam i marksizam su tu nenadmašni. Kada podmićujete ekonomiste onda novac ne treba žaliti jer se pokazalo da narod, iz nekog njemu znanog razloga, veruje iluzionistima.

Posebnu pažnju obratite na pad cena. Uvek stvarajte terminološku konfuziju u pogledu pada cena i deflacije, i na sve moguće načine ubedite narod da je pad cena loša stvar za ekonomiju. Zatim, obavezno recite da je privredi potreban novi novac, jer ako se u sistem ne ubaci novi novac – uslediće prava ekonomska apokalipsa.

Najkraće rečeno, zadatak “intelektualne elite” je da ubedi narod da je emisija lažnog novca dobra i za svakog pojedinca i za društvo u celini. Ako svi urade svoj deo posla, onda narod ne samo da neće videti šta vi stvarno radite, već će vas čak poštovati i voleti jer će biti ubeđen da vi spasavate sistem od ekonomskog kolapsa.

Dakle, sve te aktivnosti su veoma bitne, ali je ipak najbitnije da sistem emisije novca učinite što komplikovanijim, tako da ga prosečan građanin nikako ne može razumeti. Tu su vam potrebni prijatelji sa strane, tj. potrebno je da deo svoje moći podelite sa svojim saveznicima, što znači da im morate omogućiti da i oni jednim delom učestvuju u emisiji novog novca. Ti saveznici u procesu emisije novog novca su banke koje posluju po principu delimičnih bankarskih rezervi.

Kreiranje depozita

Huerta De Soto nam detaljno objašnjava način 4 na koji se depoziti po viđenju pretvaraju u bankarske depozite (novac).

Za razliku od štednih uloga kada se klijent dobrovoljno odriče sadašnje potrošnje zarad buduće potrošnje, tj. pozajmljuje svoj novac bankama, ako se klijent odluči za otvaranje računa po viđenju — to znači da se on nije odrekao sadašnje potrošnje, već je novac deponovao u banku samo zarad njegove sigurnosti. Ako je klijent položio 1000 evra, a banka, na osnovu mehanizma delimičnih bankarskih rezervi, 900 evra od tog novca pozajmi trećem licu, to znači da je banka kreirala 900 evra ni iz čega, tj. da je izdala potvrdu bez pokrića jer tada dva klijenta u isto vreme polažu pravo na isti novac: polagač depozita na 1000 evra i treće lice na 900 evra.

Već u ovoj prvoj fazi kreditne ekspanzije prilično jasno vidimo u čemu se sastoji, da tako kažemo, “tehnički problem” kreditnog novca. Sa jedne strane država veštački izjednačava novac i potvrde na novac, a sa druge strane te bankarske potvrde ipak nisu novac jer monopol na fizičkim oblikom novca ima samo centralna banka. Ako iz bilo kog razloga veći deo bankarskih klijenata poželi da zameni svoje potvrde (novčane supstitute) za fizički novac – istoga trenutka banka mora otići u stečaj, a sa sobom, zbog uzajamne povezanosti bankarskog sistema, po lančanoj reakciji, vuče čitav finansijski sistem u haos. Interesantno je da je i Alan Greenspan, mada iz sasvim drugih razloga, takođe govorio o toj “kaskadnoj lančanoj reakciji unakrsnih bankrota” (cascading chain reaction of cross-defaults). 5

Nije teško shvatiti da je današnji sistem neodrživ, samo je pitanje vremena kada će doći do potpunog finansijskog sloma, a on će uslediti kada narod izgubi poverenje u banke, tj. kada izgubi nadu da će banke ispuniti svoja obećanja. U vezi poverenja u banke Mizes kaže sledeće:

“Banke mogu nastaviti da koriste najveći deo novca iz depozita sve dok je poverenje u banke očuvano, a klijenti će ostati nesvesni činjenice da banke ne mogu ispuniti sva svoja obećanja. Sve dok se okolnosti ne promene, i sve dok klijenti ne posumnjaju u bankarske dobre namere, banke će biti u mogućnosti da novokreiranu likvidnost koriste za kreditiranje trećih lica, pokrivanje svojih troškova ili za bilo koju drugu namenu.”

Kreditna multiplikacija

Pretpostavimo da centralna banka odštampa 100.000 evra da bi za svoje potrebe kupila novi BMW automobil. 6 Prodavac automobila dobije 100.000 evra, a onda taj novac deponuje u banku “A”.

Tada bi bilans stanja banke “A” izledao ovako:

| Aktiva | Pasiva |

| Gotovina.….….….……€100.000 | Depozit prodavca BMW‑a.…..€100.00 |

U ovom trenutku banka “A” drži stopostotnu rezervu na položeni depozit.

Sada ćemo videti kako dolazi do kreditne multiplikacije u sistemu delimičnih bankarskih rezervi od 10%. Banka “A” pozajmi €90.000 osobi “O”, a istovremeno otvara novi depozit na isti iznos, što znači da €90.000 kreira ni iz čega.

| Aktiva | Pasiva |

| Gotovina.….….….…… €100.000 | Depozit prodavca BMW ‑a… €100.000 |

| Pozajmica osobi “O”.…..€90.000 | Depozit osobe “O”.….….…… €90.00 |

Kada osoba “O” iskoristi odobreni kredit i kupi neku robu od osobe “P”, gotovina banke pada na €10.000, a depozit osobe “O” nestaje. Banka zadržava odnos obavezne rezerve od 10%.

| Aktiva | Pasiva |

| Gotovina.….….….….…..€10.000 | Depozit prodavca BMW ‑a… €100.000 |

| Pozajmica osobi “O”.……€90.000 | - |

Sada zamislimo da je osoba “P” klijent banke “B” i da u toj banci deponuje svojih €90.000. Sada banka “B” kreće sa kreditnom ekspanzijom. Zbog delimičnih bankarskih rezervi od 10%, banka će zadržati €9.000, a ostatak od €81.000 će pozajmiti osobi “R”. Dakle, ovoga puta će banka “B” kreirati €81.000 ni iz čega. Bilans stanja Banke “B” će biti sledeći:

| Aktiva | Pasiva |

| Gotovina.….….….….…. €90.000 | Depozit osobe “P”.….….…… €90.000 |

| Pozajmica osobi “R”.….. €81.000 | Depozit osobe “R”.….….….. €81.000 |

Sada osoba “R” iskoristi svoj kredit i prebaci novac na osobu “S”. Nakon toga bilans stanja Banke “B” je sledeći:

| Aktiva | Pasiva |

| Gotovina.….….….….…… €9.000 | Depozit osobe “P”.….….….… €90.000 |

| Pozajmica osobi “R”.….. €81.000 | - |

Osoba “S” je klijent Banke “C” i položi u nju svojih €81.000. Sada Banka “C” kreće sa kreditnom ekspanzijom, na ime rezervi zadržava €8.100, a osobi “T” pozajmljuje €72.900. Itd.

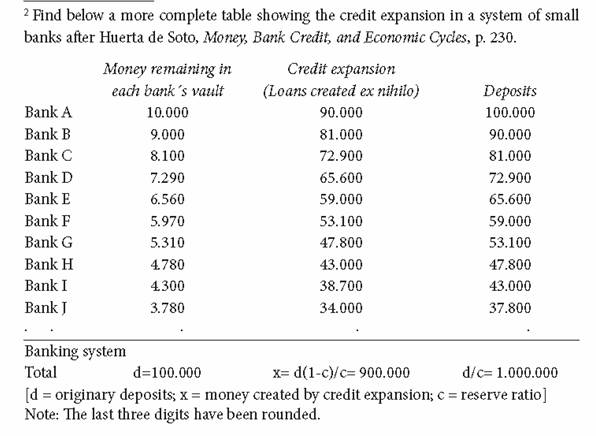

Na isti način proces kreditne ekspanzije možemo nastaviti dalje, a u donjoj tabeli De Soto nam daje jasniju sliku prvih desetak koraka ovoga o čemu smo govorili.

Dakle, sada jasno vidimo kako inflacionistički čarobni štapić funkcioniše u praksi, tj. kako se originalni depozit od €100.000 na magičan način pretvorio u iznos od €1.000.000. U tome se sastoji tajna “uspešnosti” bankarskog sektora, ogromnih bankarskih profita i ogromnih plata, a ne u tome: da li je kamatna stopa pet ili deset procenata, da li banke naplaćuju “održavanje računa” dva ili tri evra, ili bilo kojoj drugoj bankarskoj aktivnosti. Ogromni bankarski profiti, koji su u “banana državama” bili 50%-60% (ili čak i viši), nisu posledica nekog navodno dobrog poslovanja, već su direktna posledica emisije kreditnog novca. Ovde moramo dodati da je u Srbiji, zbog daleko veće obavezne bankarske rezerve, iznos novokreiranog novca u procesu kreditne multiplikacije bio znatno niži, ali je zato ovde primenjen čitav arsenal drugih pogubnih mera. 7

Kada se govori o kreditnoj multiplikaciji onda se samo po sebi nameće pitanje: da li veličina banke utiče na obim njene kreditne ekspanzije?

Kao što smo u gornjem delu teksta mogli videti, kako će jedna banka “poslovati” zavisi od toga koliko će kreditnog novca emitovati, a koliko će kreditnog novca emitovati direktno zavisi od iznosa prikupljenih depozita. Kada posmatramo sve te mnogobrojne bankarske akvizicije, spajanja banaka, žestoku reklamnu kampanju itd, onda moramo znati da je glavni razlog svemu tome – prikupljanje što više depozita. Što veći tržišni kolač banka drži, to veća verovatnoća da će građani kod nje deponovati novac, bilo u obliku standardnog novca (primarni depoziti), bilo nepokrivenog dela novca (sekundarni depoziti ili “fiduciary media”). Što više depozita to više emitovanog novca, a što više emitovanog novca – to veći profit banke.

Dakle, evolucija procesa emisije novca je išla tako da je u prvom koraku država preuzela ulogu “upravljanja” monetarnom politikom. Zatim, u drugom koraku, država kreira vrhovnu birokratsku instituciju pod nazivom centralna banka i na nju prenosi pravo upravljanja monetarnom politikom, a u trećem koraku centralna banka (kao nezavisna institucija) deo svoje moći prenosi na paradržavne institucije pod nazivom banke, a banke putem mehanizma delimičnih bankarskih rezervi emituju kreditni novac.

Kao rezultat svega toga dobijamo ono što smo ranije već jednom rekli: 8

“Ako po strani ostavimo sve manevre i kamuflažna sredstva, čiji je cilj odvlačenje pažnje sa bitnog na nebitno — bankarski sistem, centralna banka i državna vlast – su jedna institucija.”

Kada sve ovo znamo, onda se možemo prisetiti onoga što je Rodbard rekao o “bankarskom kartelu” i bez većih problema zaključiti da su centralne banke glavni kreator, organizator i koordinator bankarskog kartela. Pod dirigentskom palicom centralne banke sve banke mogu emitovati lažni novac zajedno i proporcionalno.

Osiguranje bankarskih depozita

Kao što smo sasvim jasno mogli videti, centralne banke postaju glavni koordinator masovne prevare pod nazivom delimične bankarske rezerve, ali se u praksi veoma brzo pokazalo da ni to nije dovoljno jer je čitav sistem i dalje stajao na klimavim nogama. Da bi se sistem “poboljšao”, a u cilju kreiranja uverenja o navodnoj sigurnosti bankarskih depozita, izmišljena je nova finansijska ludost u obliku “osiguranja bankarskih depozita”, gde se reč osiguranje koristi kao maska za bezočnu laž i prevaru.

Prevara se sastoji u tome što je nemoguće osigurati nešto što je u samoj svojoj osnovi nesolventno. Jednostavno, čitav sistem delimičnih bankarskih rezervi je zasnovan na prevari, prevari gigantskih proporcija, i čitav sistem će doživeti kolaps onoga trenutka kada javnost postane svesna prirode prevare. Na osiguranje bankarskih depozita možemo gledati samo kao na mehanizam za odlaganje onoga što se pre ili kasnije mora desiti, tj. odlaganje potpunog finansijskog kolapsa.

Ne postoji način za osiguranje nečega što se ne može osigurati, a nažalost, javnost će toga biti svesna tek onda kada konačan račun ove gigantske prevare dođe na naplatu. Kao što smo već rekli, jedini način za spasavanje banaka je monetizacija bankarskih dugova iz nove emisije novca, što u svojoj suštini znači samo jedno – socijalizaciju gubitaka, tj. sa jedne strane — kažnjavanje svih onih koji su celoga života radili i štedeli, i sa druge strane — nagrađivanje prevaranata.

Dakle, do sada je postojao sistem u kojem su banke putem masovne kreditne inflacije (kreiranjem novca ni iz čega) obezbeđivale “jeftine” kredite, a posledica jeftinih kredita je – ogroman broj pogrešno usmerenih investicija (malinvestments). Taj inflacioni proces ne može trajati beskonačno, pre ili kasnije svakoj inflaciji mora doći kraj, a Mizes o tome kaže sledeće:

“Sa inflacijom se može nastaviti sve dok je javnost uverena da će se ona u bliskoj budućnosti zaustaviti. Ali, kada se taj oslonac izgubi, i kada se javnost uveri da se inflacija neće zaustaviti — onda nastaje panika.”

A kada izbije panika, kako to kaže Vilhelm Repke, “onda nastane opšta navala na banke; tada čitav genijalni sistem nematerijalnog novca, zasnovanog na poverenju, doživi iznenadni slom, a želja naroda da u svom posedu ima opipljiv novac – izbije kao elementarna nepogoda”. 9

Kako to povezati sa osiguranjem depozita? Primera radi, ako zamislimo da je ukupan iznos osiguranih depozita bilion dolara i ako bi došlo do panike i navale na banke da bi se podigao sav “osigurani novac”, onda bi centralna banka u cilju sprečavanja haosa morala u sistem da ubaci bilion dolara efektivnog novca kako bi svi vlasnici depozita dobili svoj deponovani novac. Kada bi se to desilo, a po sadašnjem finansijskom sistemu, veoma brzo bi se desilo da se sav taj novac opet vrati u banke, a onda bi banke na osnovu delimičnih bankarskih rezervi taj početni bilion dolara pretvorile u 10 bilona dolara kreditnog novca, što znači da bi došlo do strahovite kreditne multiplikacije, hiperinflacije i potpune valutne destrukcije.

Zbunjeni “moderni ekonomisti” širom sveta sada postavljaju pitanje: da li će uslediti deflacija ili inflacija? To je potpuno pogrešno pitanje jer se odgovor na njega ne može dati ako ne znamo šta će uraditi centralne banke. Kada jednom sistem preplavite kreditnim novcem onda se buduća kriza uvek manifestuje kao deflacija jer “kreditni novac” nestaje isto tako lako kao što je i nastao. Da bismo što lakše shvatili o čemu se tu radi daćemo jedan primer:

Zamislimo jednu posudu sa vodom za koju svi misle da je puna vode, a u stvari ona je skoro prazna. Da bi voda počela da se preliva neophodno je da se ta posuda prvo napuni. Veoma slična situacija je i sa sadašnjim finansijskim sistemom, kreirana je iluzija da je sistem (pre svega banke) pun novca, a njega u stvari nema, što znači da bez obzira koliko se sada novca ubacivalo u sistem — efekti će i dalje ličiti na deflaciju, što znači da se sada ponavlja ono što se u Americi već desilo za vreme čuvene Velike depresije kada smo po prvi put na delu imali “inflacionu deflaciju”, tj. imali smo deflaciju bez obzira na ogromne količine upumpanog novokreiranog novca. Da bi se ispoljili inflacijski efekti prvo bi se morala monetizovati sva nenaplativa bankarska potraživanja (toxic assets), a to je nemoguće uraditi jer je ogroman deo tog kreditnog novca zavšio u potpuno beskorisnim i neekonomskim investicijama, tj. u promašenim investicijama (malinvestment), a njih je nemoguće spasiti bez obzira koliko novog novca u sistem upumpavali.

Svi su na novčane supstitute gledali kao na pravi novac, ponašali se u skladu sa time, tj. ceo sistem se prilagodio toj fiktivnoj novčanoj masi, što znači da se inflacija već desila u prošlosti. Ovo što se sada dešava nije inflacija, već je samo, da tako kažemo, “delimična i selektivna abolicija prethodno kreirane inflacije”.

Dakle, iako je bankama dato pravo na emisiju kreditnog novca, kada sistem uđe u fazu krize i kada dođe na korak od masovnog bankrota banaka, onda sve zavisi od centralne banke (barem u jednovalutnim sistemima) jer ona ima “diskreciono pravo” u pogledu toga koliko će novog fizičkog novca u sistem upumpati i koliko će nenaplativih bankarskih potraživanja pokriti, što znači da ona postaje vrhovni sudija koji odlučuje koje će banke opstati, a koje ne.

Naravno, to važi samo za one “normalnije sisteme” ali ne i za nas jer je ovde naša “narodna” banka omogućila bankama da prikupljaju štednju u stranim valutama (što će se, po ko zna koji put, završiti masovnom prevarom i pljačkom naroda), a osim toga dozvolila je bankama kreditnu ekspanziju uz famoznu “deviznu klauzulu”, što znači da im je dozvoljeno, praktično, ne samo da kreiraju lažne dinare već i lažne evre, a sve to zajedno znači da kod nas monetizacija i nije moguća jer centralna banka ne može emitovati strane valute. I zato, umesto spasavanja banaka novcem iz primarne emisije, banke se kod nas spasavaju tako što se država zadužuje u stranim valutama, tj. tako što se narod ove države pretvara u moderne robove.

U vezi monetizacije možemo reći i to da: bez monetizacije sistem ulazi u fazu teške ekonomske depresije; sa potpunom monetizacijom (nacionalizacijom banaka) sistem, praktično, prelazi u socijalizam; a u slučaju selektivne monetizacije sistem prerasta u fašizam. Dakle, potpuno je jasno gde će svet završiti ako se nastavi sa sadašnjim sistemom selektivne monetizacije.

Kreditna kontrakcija

Jedan od najvećih problema kreiranja depozita ni iz čega je u tome što do kreditne kontrakcije dolazi isto tako lako kao i do kreditne ekspanzije. Za razliku od “klasične inflacije”, bitna karakteristika kreditne inflacije je ekstremna elastičnost ponude novca koja se u ekonomskom sistemu manifestuje prvo u obliku prividnog prosperiteta (boom), a kasnije u obliku recesije (bust).

Pod pretpostavkom da je u sistemu sve drugo ostalo nepromenjeno, sledeći događaji mogu dovesti do tog procesa:

a) povlačenje originalnih depozita,

b) povećana želja stanovništva da drži novac van bankovnog sistema,

c) bankarska odluka o povećanju likvidnosti,

d) iznenadno povećanje otplate postojećih kredita od strane demoralisanih privrednika, koje nije praćeno novim odobrenim kreditima,

e) povećan broj bankrotstava, tj. povećan broj klijenata koji nisu u mogućnosti da servisiraju svoje dugove.

Sasvim je jasno da kada nestanu originalni depoziti – onda po principu lančane reakcije nestanu i svi depoziti koji su nastali u procesu kreditne multiplikacije, tj. banke istovremeno ulaze i u fazu nelikvidnosti i u fazu formalne nesolventnosti. Banke više nemaju na osnovu čega da kreiraju novi novac, što znači da tada neminovno dolazi do naglog prekida u pogledu dotoka novog novca u sistem, a kada se to desi u privrednom sistemu naviknutom na kontinuiranu inflaciju — onda to sistem doživi kao deflatorni šok.

Period veštačkog prosperiteta dolazi do svog kraja upravo u trenutku kada se preduzetnici nađu u situaciji da sve teže obezbeđuju novac za finansiranje započetih projekata. Započeti projekti se obustavljaju, veliki deo privrede se nađe u stanju faktičkog bankrota, ogroman broj radnika ostaje bez posla, dolazi do drastičnog pada tražnje, proizvođači sve teže nalaze kupce za svoje proizvode, dolazi do nezdravog (deflatornog) smanjenja cena za mnoge proizvode, smanjuju se profiti, po sistemu spojenih sudova smanjenu privrednu aktivnost beleži celokupna privreda, a onda se sve to ponavlja i pretvara u neku vrstu začaranog kruga deflatorne multiplikacije.

Dakle, sve ono što je u inflacionim uslovima ličilo na “napredak”, “razvoj” i “prosperitet” – sve to u post-inflatornom periodu pokazuje svoje pravo lice i tek tada svima postaje jasno da se nije desio nikakav prosperitet, već samo — pogrešno usmerene investicije. Iako smo to već više puta rekli, slobodno možemo to još jednom ponoviti jer se to mora ponavljati sve dok javnost ne shvati prave uzroke ekonomske krize:

Inflacija uvek remeti tržišni proces formiranja cena, a pogrešno formirane cene nisu ništa drugo do – pogrešne informacije koje onemogućavaju zdravu ekonomsku kalkulaciju. Ako nema zdrave ekonomske kalkulacije onda nema ni pravilno usmerenih privrednih resursa, a glavna osobina ekonomske krize je upravo to – pogrešno usmereni privredni resursi. Da bi se sistem vratio u normalu potrebno je sve te pogrešno izgrađene proizvodne i uslužne kapacitete eliminisati, što nam jasno kazuje da je glavni efekat inflacije – uništeni kapital.

Koncentracija kapitala

Kao što smo videli, centralne banke imaju moć presuđivanja koje će banke opstati a koje ne, ali to nije sve jer se tu ne radi samo o presuđivanju bankama već, indirektno, i svim ostalim privrednim subjektima.

Potpuno je jasno da bankarstvo zasnovano na delimičnim bankarskim rezervama ne bi moglo da opstane bez centralne banke, a centralne banke nisu nastale ni slučajno, ni spontano, kao prirodna posledica razvoja slobodnog tržišta,već je njihov nastanak direktan rezultat državne prinude, a sve zarad interesa privilegovanih grupa. Te privilegovane grupe odlučuju i o monetarnoj i o kreditnoj ekspanziji, kasnije odlučuju i o “deflatornom tajmingu”, a na kraju odlučuju i o selektivnoj monetizaciji, što sve zajedno znači da ta privilegovana grupa kontrolora novca odlučuje o koncentraciji “kapitala” i stvaranju monopola i kartela. Naravno, ovde reč “kapital” koristimo u smislu koji se kod nas ustalio, iako je za Mizesa kapital nešto sasvim drugo.

Ako sve to znamo, onda je jasno da oni famozni “ekonomski ciklusi” ne nastaju zbog neke nevidljive marksističko-kejnzijansko-fridmanovske “tržišne greške”, već su direktna posledica manipulacije novcem i kreditnim novcem. U periodu krize imamo samo spontanu tržišnu reakciju na prethodnu monetarnu i kreditnu agresiju, a glavni organizator te monetarne agresije je vrhovna državna birokratska institucija pod nazivom centralna banka.

Kada etatisti govore o slobodnom tržištu, onda neizostavno pomenu “činjenicu” da je najveći problem kapitalizma u tome što on neminovno vodi ka “ogromnoj koncentraciji kapitala”. Ali, kao što smo sasvim jasno mogli videti, ma kako to za etatiste neprijatno bilo, istina je sasvim drugačija, a ona glasi – veća se koncentracija kapitala desila u poslednjih sto godina (od nastanka centralnih banaka), nego u nekoliko hiljada godina pre toga. Koncentracija kapitala i moći je nastala kao posledica falsifikovanja novca, a ne kao posledica slobodne tržišne utakmice.

Kada već govorimo o koncentraciji kapitala, onda posebno moramo izdvojii socijalizam kao najefikasniji model za koncentraciju kapitala. Socijalistički sistem, kao najveća prevara u istoriji čovečanstva, je model u kome jedna kriminalna grupa “narodnih usrećitelja” konfiskuje i nacionalizuje: kompletnu privredu, infrastrukturu, prirodne resurse i ličnu imovinu, a posle pola veka sinovi i unuci tih narodnih usrećitelja “privatizuju” sve ono što su njihovi očevi otimali od “narodnih neprijatelja”.

Slobodno možemo reći da ono što se u socijalizmu, u pogledu koncentracije kapitala, dogodi za samo pola veka — u slobodnom tržišnom sistemu se ne bi moglo dogoditi NIKADA.

Dakle, bez obzira da li je do koncentracije kapitala došlo putem emisije lažnog novca (prikrivene konfiskacije) ili putem nacionalizacije (direktne konfiskacije), potpuno je jasno da je, i u jednom i u drugom slučaju, koncentracija kapitala uvek delo države.

Zaključak

Ideju o zdravom novcu je nemoguće razumeti ako se ne shvati da je zdrav novac neophodan uslov za postojanje slobodnog društva i slobodnih pojedinaca. Ideja o zdravom novcu je nastala upravo iz tog razloga – kao zaštita građanskih sloboda od državnih vlasti sklonih tiraniji. Da bi ta ideja ugledala svetlo dana, potrebno je da svaki slobodomisleći čovek da svoj doprinos, a sa tim u vezi Mizes kaže

“Svako od nas jedan deo društva nosi na svojim ramenima i niko nije oslobođen svog dela odgovornosti. Niko za sebe neće naći bezbedno utočište ako celokupno društvo krene putem samouništenja. I zato se svako, u svom sopstvenom interesu, mora beskompromisno uključiti u ovu intelektualnu bitku. Niko ne sme nezainteresovano stajati po strani jer budućnost celokupnog čovečanstva zavisi od rezultata ove bitke. Bez obzira da li smo to želeli ili ne – epoha u kojoj živimo gurnula nas je u ovaj presudni istorijski konflikt.”

Za kraj možemo samo reći: Kada bi ljudi shvatili šta je novac, šta je kreditni novac i kuda nas vodi put inflacionizma – istog trenutka bi svi postali Mizesovci.

Radivoje Ognjanović je ekonomista iz Beograda. Ostale tekstove ovog autora možete pogledati ovde.

- Ludwig von Mises: The Theory of Money and Credit[↩]

- Radivoje Ognjanović: Novac[↩]

- Murray N. Rothbard: Fractional Reserve Banking[↩]

- Jesus Huerta de Soto: Money, Bank Credit, and Economic Cycles[↩]

- Alan Greenspan: Understanding today's international financial system (speech) [↩]

- Philipp Bagus: The Tragedy of the Euro[↩]

- Radivoje Ognjanović: Mehanizam destrukcije[↩]

- Radivoje Ognjanović: EU – Samorazarajući sistem[↩]

- Wilhelm Röpke: Economics of the Free Society[↩]